米国時間6月14日、15日の日程で開催されたFOMCの決定による利上げについて、自分なりに考察しつつ、今後の投資戦略について、書きたいと思います。

FOMCとは

FOMCとは、Federal Open Market Comittee(連邦公開市場委員会)の頭文字を取ったもので、米国の中央銀行にあたるFRB(連邦準備制度理事会:The Federal Reserve Board)が実施する金融政策を決定する会合です。日本では、ニュースで取り上げられることもあるい日銀金融政策決定会合の米国版というところです。

米国のFOMCは、年に8回開催され、現状の景況判断と政策金利(FF金利:Federal Fundsレート)を上げたり、下げたりするなどの方針が発表されます。市場が予め予想している政策金利のレートと実際に発表されるレートが異なると株式市場や為替が大きく動くことがあり、我々の生活にも直接間接的に影響を与えます。

政策金利(FF金利/Federal Fundsレート)とは

米国国内の銀行は、資金の一定割合を中央銀行へ預け入れする必要があります。手許資金が不足している際に金融機関同士で短期に行われる資金融通に用いられるレートがFF金利にあたります。

景気が減速している際は、FF金利を下げることで金融機関を通じて、必要な資金を一般企業や個人が借りやすくすることで景気の刺激を図り、その逆に景気が過熱している際は、政策金利を上げることで借入をし辛くし、景気を冷やします。

このFF金利について、誘導目標を決定するのがFOMCということになります。金融機関同士の短期金利をどうやって中央銀行で上げたり下げたりできるのかという疑問が起こりますが、中央銀行が市中銀行の預金の預入(市中銀行⇒中央銀行への預入)の割合(準備預金制度)を変更したり、預け入れた預金に対しての金利を変更することで、誘導目標へ近づけていきます。

6月の政策金利の誘導目標は0.75%アップの1.75%

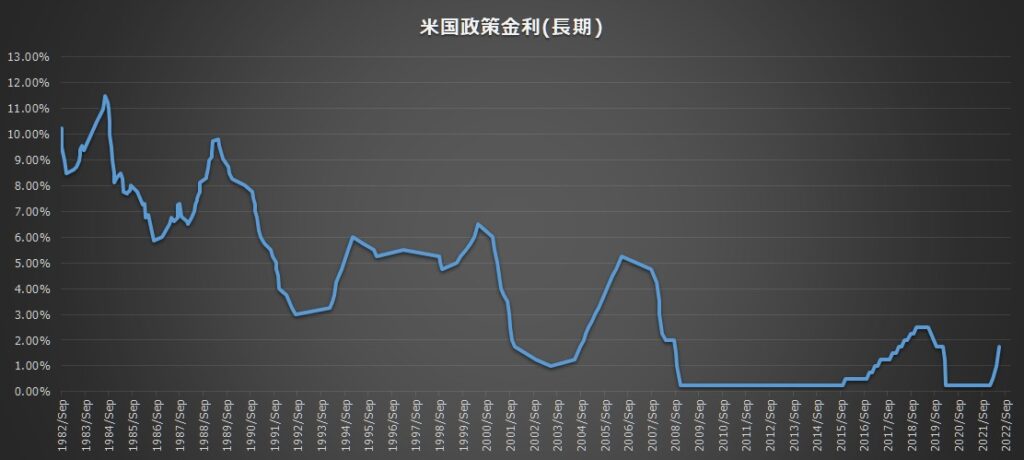

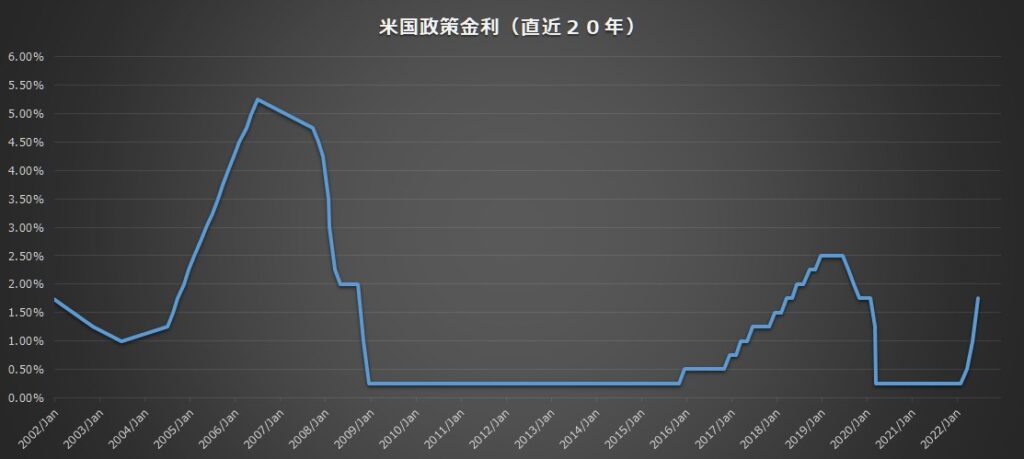

今回、FOMCで決定された政策金利は、前月から0.75%アップの年率1.75%でした。通常は、0.25%で刻みで上げたり下げたりするのですが、今回は通常の3倍の上げ幅ということになります。一挙に0.75%上げるのは、1994年11月以来28年ぶりとなります。

今年の3月のFOMCから政策金利を上げており、これで3か月連続の利上げとなり、

年始の0.25%水準から1.75%へ1.50%上がったことになります。

2022年からのFOMCにおける利上げ

3月0.25%利上げ

5月0.50%利上げ

6月0.75%利上げ

今後の見通し

わたしなりに考えているシナリオとしては、今後も、0.50%程度の利上げは実施されると考えています。ちなみにFOMCは年内であと4回会合が開催される見込みで、すべて0.50%ずつ利上げする場合、政策金利は3.75%となり、2007年12月以来の水準となります。

2022年内のFOMC開催日(今後4回のFOMCで0.50%の利上げが継続された場合の想定)

2022年7月28日:0.50%⇒2.25%(個人的予想)

2022年9月22日:0.50%⇒2.75%(個人的予想)

2022年11月3日:0.50%⇒3.25%(個人的予想)

2022年12月15日:0.50%⇒3.75%(個人的予想)

もっとも、なんでも予想したとおりになれば、サプライズなどが起こることはありませんが・・・。

まとめ:わたしの投資方針

物価も上昇、金利も上がるという米国の状況はありますが、わたしとしては、米国株において直近高値から30%を超える下落となり、弱気相場入りしているとされておりますが、

今後も、愚直に積立を継続していこうと思います。理由としては、長期的に見ても米国以外に有望な投資先は、早々でてこないと考えている点、中国については今後も地政学的リスクが多くあり、投資するにはやはりリスクだと考えられるからです。米国企業の場合は、既に多くの企業において、グローバルに事業を展開しており、世界の成長の多くを取り込めると考えられるからです。ここ数年、コロナ禍もありグローバル化から逆行する流れも見られましたが、世界的なグローバル化のトレンドは停滞することはできても、逆行することはないかと考えています。

これからも、ヒト・モト・カネ・ジョウホウのボーダレス化は進むと思います。どの国・地域がこの先、10年の成長ドライブとなるかは誰にもわかりませんが、少なくともその成長の果実を米国のプレイヤーが得られないとは考えられず、全米株またはS&P500に連動するEFT等でわたしは良いと考えています。

いずれにしても、先のことは誰にもわかりませんが、だからこそ、投資面白いのです。

コメント