8月8日から8月12日までの1週間(今週と表現)におけるS&P500指数と保有ETFの値動きについての振り返りを行いたいと思います。

現在資産形成中の方や今後投資を行いたい方々にとって、参考の一つとなれば幸いです。

今、どのセクターに資金が集中しているのか、デイリーだと見えにくいため、ウィークリー(これでも比較的近い目線ですが)で振り返ることで、自分なりに今後の予測(8月15日以降の一週間については、来週と表現。もう日本はお盆ですね)と投資の方向性についても、検討したいと思います。

今週については、8月10日日本時間21:30に米国消費者物価指数CPIが発表されました。ここ数か月は、市場が予め予想していた物価指数より高い傾向を示しており、今回も事前予想である8.7%を上回る予想も一部であったようですが、結果的に7月の前年同月比で8.5%の上昇となりました。予想を下回る水準であったため、市場全体として9月に実施されるFOMCでの利上げが鈍化するとの思惑から、株価は上昇しました。

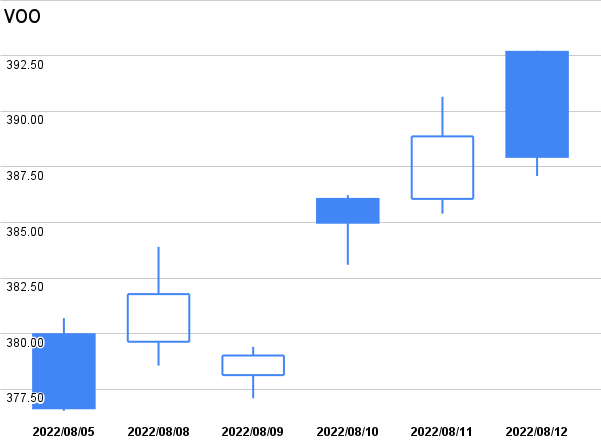

S&P500インデックスの値動き(VOO)

今週のS&P500(VOO)の値動きは、下記のとおりです。

S&P500(VOO)は、先週終値392.67 USDから392.67 USD +3.34%と上昇しました。これで、S&P500としては、4週連続の上昇となりました。

一部では、S&P500が底を打ったという表現をするところもあるようですが、まだ、利上げとQT(量的引き締め)が継続しているため、要注意です。基本的なわたしの投資方針に変更はありませんが、VOOについては、ここ半年くらいの間ずっと含み損だったのですが、解消しつつあるのは嬉しい事です。

米国10年国債金利

米国10年国債金利は、先週終わりの段階で2.832%でしたが、

今週はわずかながら上昇し2.837%でした。

保有高配当ETF(SPYD・HDV・VIG)

ここからはわたしが保有している高配当ETF3銘柄についてです。

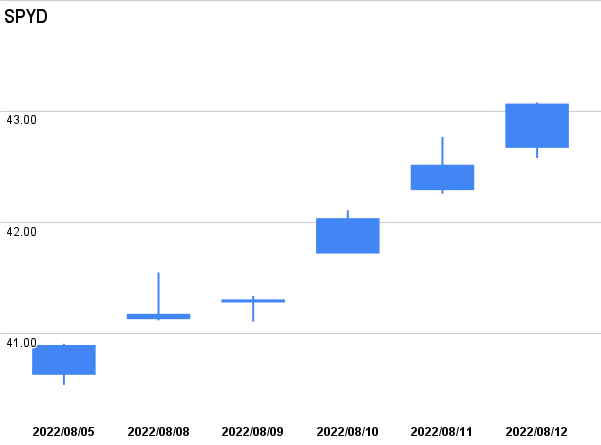

S&P500構成銘柄のうち、配当利回りの高い上位80銘柄へ均等投資しているSPYDです。

先週は、下げておりましたが、今週については一貫して上昇し、結局週の終値としては、

先週40.89 USDから43.06 USD +5.31%とかなり強い値で取引を終えました。

原油についても、前の週まで2週連続で値下がりしていたのですが、今週は

原油の週終値は、先週終値88.53 USDから+3.78%の91.88 USDで週の取引を終えました。今週については、先週の急激な下げから一変し多少ですが、値を戻しました。

長期レンジで見ると90 USD台はまだ高いですが、少し前の120 USDを超える水準と比較すると足元の状況は、比較的安定的な状況だと思います。

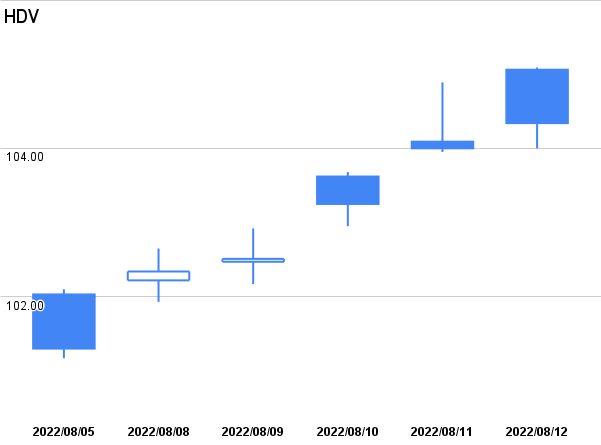

次は、HDVです。

HDVは財務が安定しており平均以上の配当を継続して出している銘柄で構成されているETFです。ボラティリティ(値動き)が小さいのが特徴といわれています。

先週終値の102.03 USDから105.06 USD +2.97%で取引を終えました。前の週は下げておりましたが、今週は上昇しました。

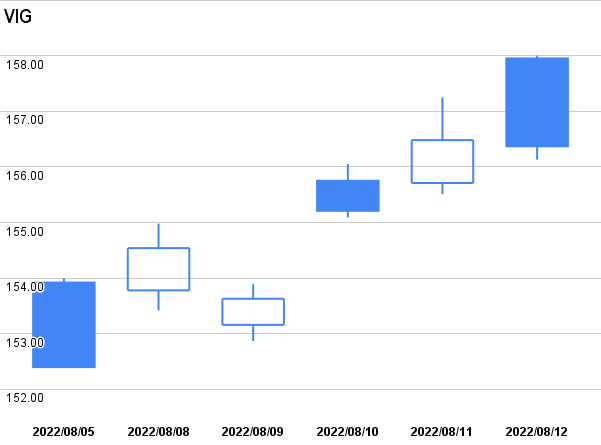

最後は、今回から追加したVIGです。

米国に上場している企業のうち、長期に連続増配を行っている企業を集めたETFです。連続増配が行える企業というのは、事業上の優位性をもっており、かつ、長期間増配できるための財務的な一過性の収益減による減配に陥るのではなく、増配を継続的に実施するだけの財務健全性を有する企業と言えます。

先週の終値153.92 USDから157.95 USD +2.62%と2週続けて上昇しました。他の高配当ETFとは異なった動きをするVIGですが、今週については、他のETF同様上昇しました。

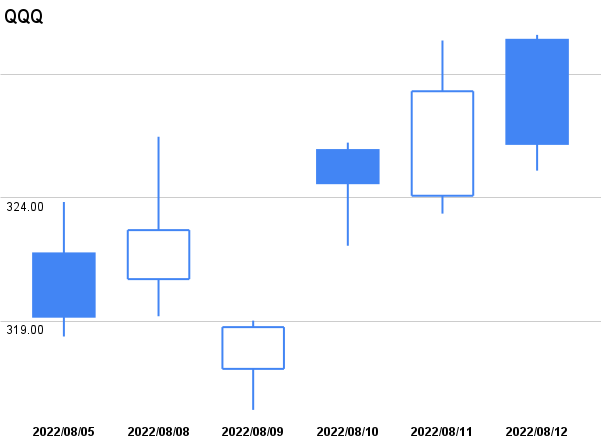

グロースETF(QQQ)

グロース系いわゆるハイテク企業が集まるNASDAQの中で、金融系を除く上位100社で構成されているETF、QQQです。

QQQは前の週の終値321.75 USDから330.39 USD +2.69%で週の取引を終えました。これで4週連続の上昇となりました。S&P500におけるハイテク系銘柄が影響する割合が相対的に大きいことを考えるとこの辺りの銘柄が上昇し、結果的に指数全体を押し上げているのではないかと思います。

CPIが発表される直前の8月9日は下げていますが、その後急激に上昇していることがわかります。何れにしても、ボラティリティは高めです。

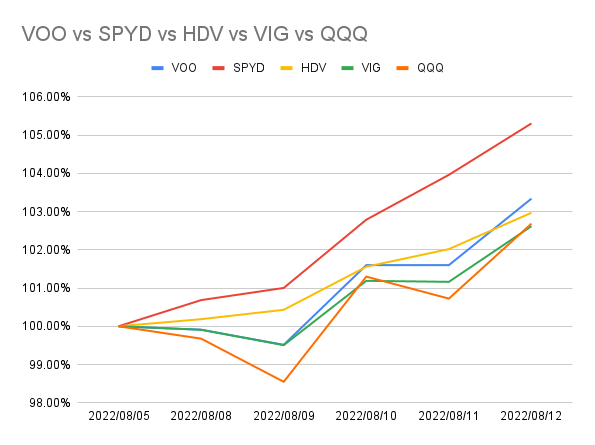

ETF比較(VOO vs SPYD vs HDV vs VIG vs QQQ)

VOO、SPYD、HDV、VIG、QQQの5ETFの比較です。

今週については、VOO、SPYD、HDV、VIG、QQQ揃って、基準となる100%を上回りました。

この中でも、目立って強いのは、SPYDで他のETFを圧倒していました。

| VOO | SPYD | HDV | VIG | QQQ |

| 103.34% | 105.31% | 102.97% | 102.62% | 102.69% |

今週の経済指標の結果

今週発表された主な経済指標は下記のとおりです。

米国の消費者物価指数が発表され、予想8.7%でしたが、結果8.5%でした。これは、足元で原油などの商品価格が減少に転じており、それらを反映したため、物価上昇の幅が鈍化したというものです。

この発表を受けて、市場は9月に実施されるFOMCでの利上げ幅が、2会合連続で実施された0.75%の利上げから0.50%へ鈍化するのではないかとの思惑で値上がりしたようです。

年内残り3回(9月、10月、11月)FOCMが予定されております。FRBがどのようにして、外的要因の大きな米国の物価上昇の熱を下げていくのか、大変注目です。

| 時刻 | 地域 | 指標 | 前回 | 予想 | 結果 |

| 21:30 | 米国 | 消費者物価指数(前年比)-7月 | 9.1% | 8.7% | 8.5% |

来週8月15日からの一週間の予定

来週の注目指標は、

8月17日:米国小売り売上高

物価が上昇している中どの程度、小売売上に影響しているか

8月18日:中古住宅販売件数

米国の場合は、新築住宅よりも中古住宅の方が取引件数が圧倒的に多いため、こちらの指標が住宅に関する米国内の活況度合を確認することができます。

その他、先月に開催されたFOMCの議事録が8月18日に公表されます。実際にFRBの各委員がFOMCでどのような発言がなされたのか、興味深いです。

それ以外ですと日本のGDPですがこちらは個人的にあまり関心はないです。ドル円への影響はあると思いますが、今はどちらかというと日本のマクロ経済指標がどうのというより、米国ですね。

わたしの方は、先週から記載したとおり、日本の個別株のうち含み益があり、今後の成長におけるストリーがイメージし辛い銘柄を中心に現在売却を進めています。もう少し整理した上で、現在保有している銘柄を中心に買い増しを行って行こうと考えています。

米国EFTについては、今後も継続して積立していきます。多少、投資する構成は変えて行こうと思いますが、基本的にはインデックス中心で高配当ETFをサテライトです。

コメント