8月22日から8月26日までの1週間(今週と表現)におけるS&P500指数と保有ETFの値動きについての振り返りを行いたいと思います。

現在資産形成中の方や今後投資を行いたい方々にとって、参考の一つとなれば幸いです。

今、どのセクターに資金が集中しているのか、デイリーだと見えにくいため、ウィークリー(これでも比較的近い目線ですが)で振り返ることで、自分なりに今後の予測(8月29日以降の一週間については、来週と表現)と投資の方向性についても、検討したいと思います。

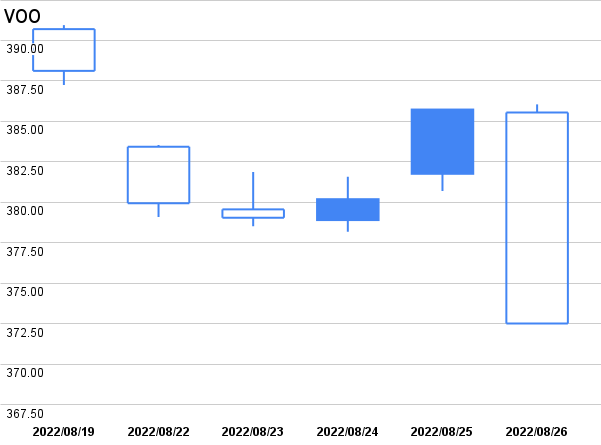

S&P500インデックスの値動き(VOO)

今週のS&P500(VOO)の値動きは、下記のとおりです。

S&P500(VOO)は、先週終値388.12 USD から372.51USD -4.02%と2週間連続で下落しました。特に8月26日の下げが大きく、ジャクソンホール会議でのパウエルFRB議長らFOMCメンバーによる、金融引き締め的な発言で、利上げ鈍化の楽観ムードが払拭されたことにより、市場は今後も金利上昇が続く事を見込はじめ、この日だけで-3.43%下落しました。

金利が上昇すると金融費用が増大し、直接的に利益を押し下げる要因となります。特に高PER銘柄は売られる傾向にあります。週明けの東京市場もこの辺り相当程度敏感に反応するのではないかと思います。

米国10年国債金利

米国10年国債金利は、先週終わりの段階で2.976%でしたが、今週も上昇し3.043%でした。

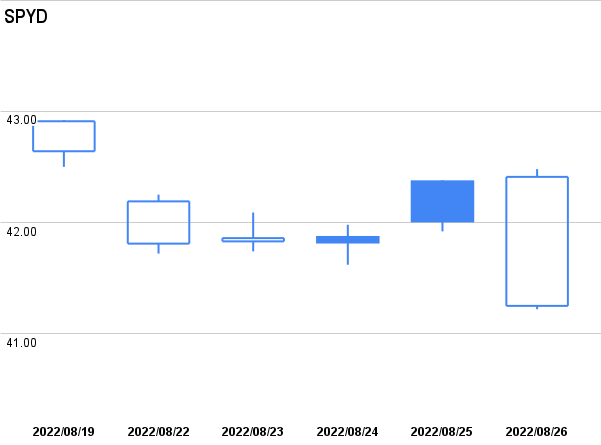

保有高配当ETF(SPYD・HDV・VIG)

ここからはわたしが保有している高配当ETF3銘柄についてです。

S&P500構成銘柄のうち、配当利回りの高い上位80銘柄へ均等投資しているSPYDです。

先週は上昇していましたが、今週については先週42.64USDから41.25USD -3.26%と値下がりして、週の取引を終えました。こちらも先ほどのVOO同様に8月26日に-2.64%と大幅に下落しました。

原油については、先週終値89.69USDから+3.66%の92.97USDで週の取引を終え直近だと久々の上昇となりました。

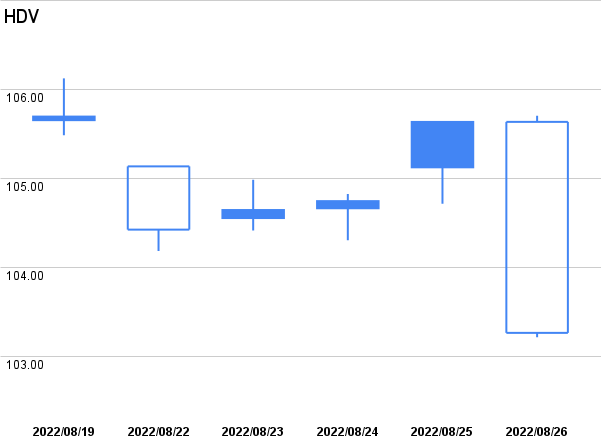

次は、HDVです。

HDVは財務が安定しており平均以上の配当を継続して出している銘柄で構成されているETFです。ボラティリティ(値動き)が小さいのが特徴といわれています。

先週終値の105.69USDから103.26USD -2.30%で取引を終えました。こちらも今週は下落しました。

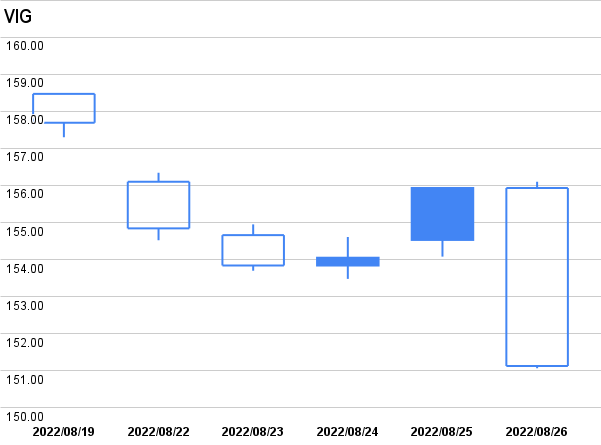

最後は、VIGです。

米国に上場している企業のうち、長期に連続増配を行っている企業を集めたETFです。連続増配が行える企業というのは、事業上の優位性をもっており、かつ、一過性の収益・利益減があったとしても、増配を継続的に実施するだけの財務健全性を有する企業と言えます。

先週の終値157.69USDから151.13USD -4.16%と他のETFよりも値下がり幅が大きくなりました。

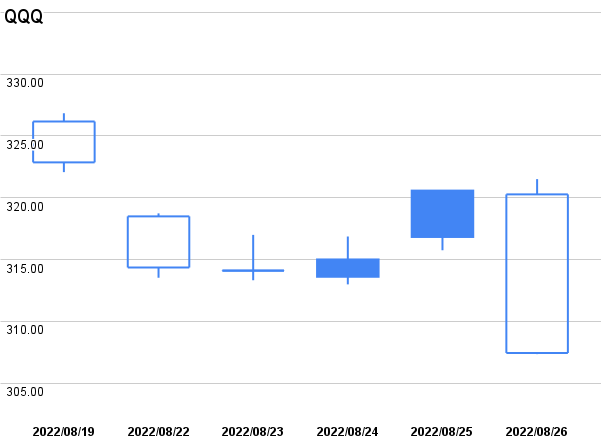

グロースETF(QQQ)

グロース系いわゆるハイテク企業が集まるNASDAQの中で、金融系を除く上位100社で構成されているETF、QQQです。

QQQは前の週の終値322.86USDから307.44USD -4.78%で週の取引を終えました。ハイテク系が集まるだけに金利に関する要人発言の影響は大きいです。8月26日だけで-4.10%とほぼこの日だけで1週間分下げたというところです。

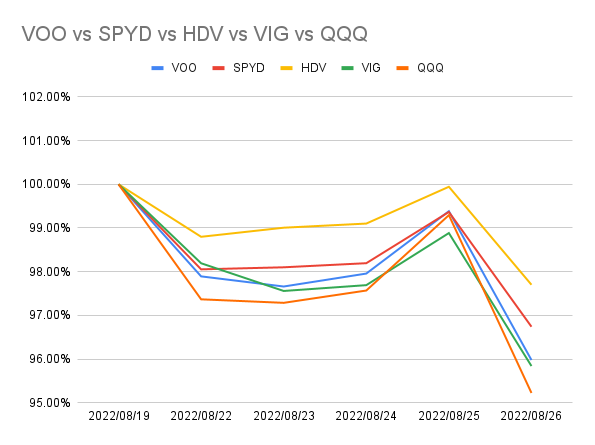

ETF比較(VOO vs SPYD vs HDV vs VIG vs QQQ)

VOO、SPYD、HDV、VIG、QQQの5ETFの比較です。

今週については、先週同様にHDVがなんとか基準となる100%を下回らないような値動きをしていたのですが、8月26日にHDV含めて大幅に値崩れしました。ただ、その場合もHDVが他のETFよりも値下がり幅はマイルドになっています。

一番下げがきつかったのは、ハイテク系が集まるQQQでした。

先週終値を100%とした場合の一週間の騰落率

| VOO | SPYD | HDV | VIG | QQQ |

| 95.98% | 96.74% | 97.70% | 95.84% | 95.22% |

今週の主要経済指標

今週発表された重要な経済指標については、FRBが最も重視する経済指標の一つであるPCEデフレーターの数字が8月26日に発表されました。それぞれ前回の値及び予測値よりも減少が見られるものの、インフレについては、まだまだ高い状態にあることが確認された格好です。これを受けて、ジャクソンホール会議において、FOMCメンバーからタカ派的(金融引き締め)発言が相次いだものと思います。

| 日付 | 時刻 | 地域 | 指標 | 前回 | 予想 | 結果 |

| 8月23日 | 22:45 | 米国 | 製造業PMI-8月 | 52.2 | 51.8 | 51.3 |

| 8月23日 | 22:45 | 米国 | 非製造業PMI-8月 | 47.3 | 49.8 | 44.1 |

| 8月23日 | 22:45 | 米国 | 総合PMI-8月 | 47.7 | — | 45 |

| 8月24日 | 23:00 | 米国 | 中古住宅販売成約(前月比)-7月 | -8.6%⇒-8.9% | -2.60% | -1.00% |

| 8月24日 | 23:00 | 米国 | 中古住宅販売成約(前年比)-7月 | -19.8%⇒-20.1% | -21.40% | -22.50% |

| 8月26日 | 21:30 | 米国 | PCEデフレーター(前年比)-7月 | 6.80% | 6.40% | 6.30% |

| 8月26日 | 21:30 | 米国 | PCEコア・デフレーター(前年比)-7月 | 4.80% | 4.70% | 4.60% |

| 8月26日 | 21:30 | 米国 | PCEコア・デフレーター(前月比)-7月 | 0.60% | 0.20% | 0.10% |

| 8月26日 | 23:00 | 米国 | ミシガン大学消費者信頼感指数-8月 | 55.1 | 55.3 | 58.2 |

来週8月29日からの一週間の予定

今週については、雇用関係の統計も発表されますが、わたしが注目しているのは下記発表です。特に今後の景気動向については、既にミシガン大学消費者信頼感指数の速報が先日発表されていますが、米国全体でどのようなムードにあるのかを示す8月の消費者信頼感指数はどの程度になっているか興味深いです。

| 日付 | 時刻 | 地域 | 指標 | 前回 | 予想 |

| 8月30日 | 23:00 | 米国 | 消費者信頼感指数-8月 | 95.7 | 97.7 |

| 9月1日 | 22:45 | 米国 | 製造業PMI-8月 | 51.3 | 51.3 |

来週の投資方針

来週からの1週間についての投資方針は、これまで同様に米国ETFについては、バイ・アンド・ホールドで買い増しを行いつつ、売却は行いません。他方、日本株については、先週米国株の大幅な値下がりを受けて、今週は軟調な展開が予想されれるため、個別株を少し触ってみようと思います。

以前もCPIで短期的に大きく下げた個別株があったため、業績が良いもののこのようなイベントで連れ安になるような優良株を個別に買っていきたいと思います。

ただし、あくまでも投資は自己責任です。ご自身の人生の責任を取るのはあなたのみです。

では、また一週間頑張りましょう!

コメント