本日は、配当性向について書きたいと思います。

知ってる人もそうでない人も、より深い学びの機会となればと思います。

この記事は、株式投資において基本的な知識の一つである配当性向について説明しており、この知識によって、今後、投資を行う際の判断軸の一つとして、活用いただければと思います。

企業が出す利益について

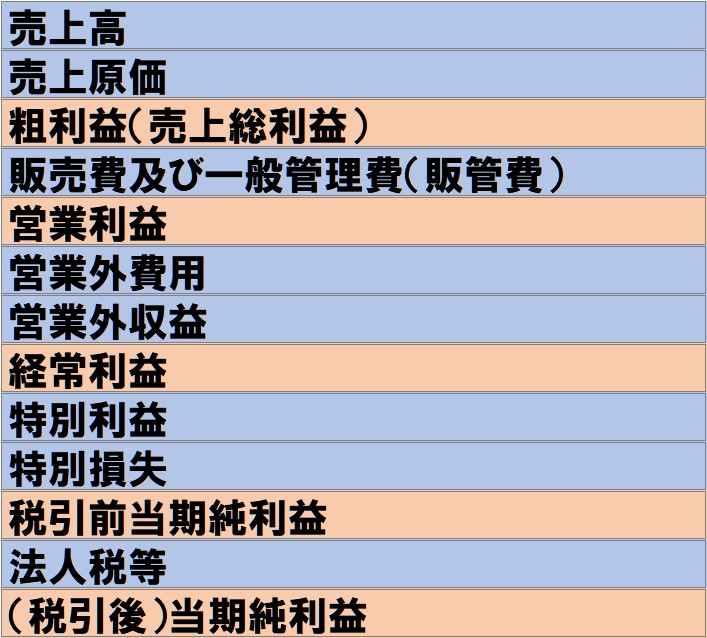

企業が一定の期間の活動によって得ることのできる利益にはいくつかの種類があります。

- 売上総利益

- 営業利益

- 経常利益

- 税引前当期純利益

- (税引後)当期純利益

これらの利益の中で、配当性向を計算する時に利用するのが、「(税引後)当期純利益」です。

配当性向とは

配当性向とは、企業が1年間において、得ることのできた利益(当期純利益)のうち、どれだけの割合を配当に振り向けたのかをあらわす指標です。

配当性向が低ければ、企業の利益に対して余裕のある配当金を出していること財務的な面で安全性は高いくなり、

配当性向が高ければ、企業の利益に対して出している配当があまりに高いと財務的な面で安全性が低いということになります。

ただし、逆に言えば利益のうちどれだけ配当金へ振り向けるかについては、企業側の自由な経営判断(株主総会で諮る企業もある)で決定できるため、配当性向が低すぎる企業については、株主還元(配当金や自社株買い)に消極的な企業であると投資家から見られる可能性があります。

その点を含めても、配当性向はバランスと相対的なものであるということになります。

配当性向の計算方法

配当性向の計算方法は、下記のとおりです。

配当性向(%) = 配当金 ÷ 税引後当期純利益 × 100

例1)発行済み株式数が1000株、税引後当期純利益が100万円の会社があり、1株につき配当金を500円出す場合。

発行済み株式数1000株 × 500円 = 500,000円

50万円 ÷ 100万円 × 100 = 50%

配当性向は50%でした。

例2)発行済み株式数が1000株、税引後当期純利益が40万円の会社があり、1株につき配当金を500円出す場合。

発行済み株式数1000株 × 500 = 500,000円(先ほどの計算例と同じ)

50万円 ÷ 40万円 × 100 = 125%

配当性向は125%でした。

例1と同じ1株あたりの配当金を出したものの税引後当期純利益が100万円から40万円へ減少したことに伴い配当性向は100%を超えて、125%となってしまいました。同じ配当金支払い総額であったとしても、当該期間における利益が少なければ、配当性向は急激に上昇し、100%を超える場合もあります。

例3)発行済み株式数が1000株、税引後当期純利益が125万円の会社があり、1株につき配当金を500円出す場合。

発行済み株式数1000株 × 500 = 500,000円(先ほどの計算例と同じ)

50万円 ÷ 125万円 × 100 = 40%

配当性向は40%でした。

この場合は、同じ配当金支払い総額であるものの、税引後当期純利益が大きくなったため、配当性向は40%となりました。

適正な配当性向とは

一般的には、30%を目安とする企業が多いようです。ただ、これもどのような根拠で30%としているかについて、企業側に財務的な安全性という側面と株主還元の側面、それらを両立するための合理的なラインで引かれているのかは甚だ怪しいです。日本的横並び意識による、産物ではないかと思います。

本来的には、企業それぞれの収益性の違い、景気に敏感に反応する業種かどうか、毎期の損益の振れ幅が多い産業、小さい産業、毎期投資が必要な業種かそうでない業種かなど、様々な観点で個々に判断すべきなのだと思います。

最近は、配当性向と共に基礎的配当金などを設定し、企業として最低限支払う配当金の額を予め明示する企業も増えてきて、その点でいうと企業の株主還元に対する考え方、積極性、消極性がわかりやすくなったように思います。

また、企業によっては、これまで積み上がった株主資本(利益剰余金)を敢えて取り崩して配当金として、出す企業もあります。これは、ROE(自己資本利益率)が低いと巨大な株主資本の割りに利益の額が小さく、効率的な経営がなされていないと投資家から見られるためです。経営効率を高める新たな投資家を呼び込むためにも、必要以上に積み上がった株主資本を取り崩し、自己資本を下げ、ROEを高める対策などを実施している企業もあります。

まとめ

配当利回りだけに目を奪われ、株価の割りに配当金が高いというだけでその株を購入している方もあるかもしれませんが、配当利回りだけではなく、配当性向についても、注意深く見る事で、その企業の株主還元方針、財務面での安全性を推し量ることができます。

企業情報の中だけでは、配当性向が表示されていることも少ないため、税引後当期純利益と予想配当金の額から、配当性向を計算してみましょう。また、過去その企業がどのような配当実績だったのか、税引後当期純利益から計算することで、この割合だったらまだ余裕がある、この割合だったら来期には、減配する可能性があるなど、ご自身で配当の継続性等を分析する一助となるかと思います。

これをきっかけに少しでも、投資する際の参考となれば幸いです。

コメント