7月25日から7月29日までの1週間(今週と表現)におけるS&P500指数と保有ETFの値動きについての振り返りを行いたいと思います。

現在資産形成中の方や今後投資を行いたい方々にとって、参考の一つとなれば幸いです。

今、どのセクターに資金が集中しているのか、デイリーだと見えにくいため、ウィークリー(これでも比較的近い目線ですが)で振り返ることで、自分なりに今後の予測(8月1日以降の一週間については、来週と表現)と投資の方向性についても、検討したいと思います。

今週一番の注目点は、現地時間7月27日(日本時間7月28日未明)に開催されたFOMCによる利上げが0.75%にするという決定でした。市場の予想どおりの利上げ幅だったため、サプライズはありませんでしたが、全体としてFOMC後のインデックスは底堅かったように思います。

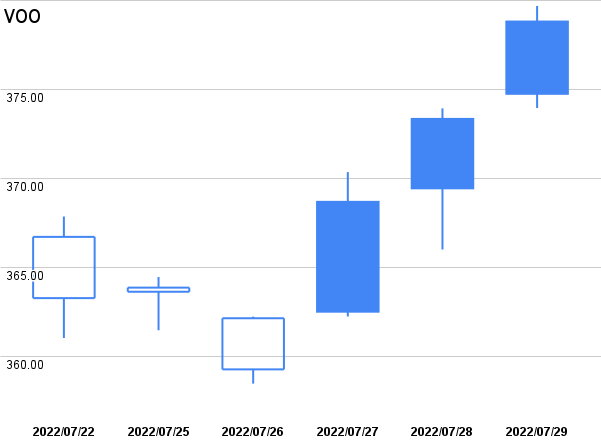

S&P500インデックスの値動き(VOO)

今週のS&P500(VOO)の値動きは、下記のとおりです。

S&P500(VOO)は、先週から+4.28%の378.79 USDで週の取引を終えました。前の週も値上がりしていたため、今週については、2週連続の上昇となりました。ここ数週間は、週替わりで上下を繰り返していたのですが、久々の連続上昇です。

7月27日のFOMC以降、市場も安心からか急ピッチで上昇していきました。ただ、既に市場の関心は、9月のFOMCへ移っており、利上げ幅を0.50%とする金融引き締め緩和へ動くかが焦点のようです。何れにしても、今週で7月が終了したため、いわゆる夏枯れ相場へ移行していくことになります。

米国10年国債金利

米国10年国債金利は、先週終わりの段階で、2.921%でしたが、今週も下落し2.654%でした。

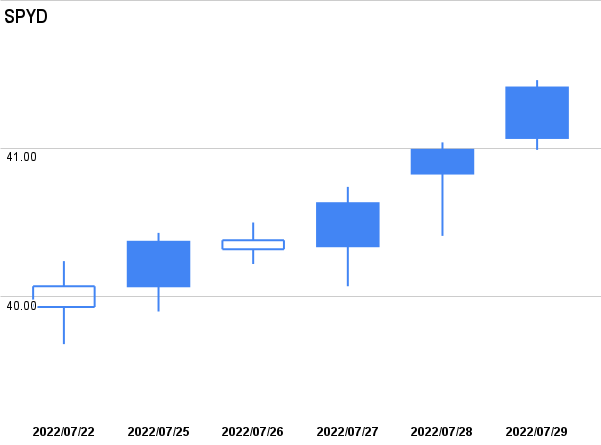

保有高配当ETF(SPYD・HDV)

ここからはわたしが保有している高配当ETF2銘柄についてです。

S&P500構成銘柄のうち、配当利回りの高い上位80銘柄へ均等投資しているSPYDです。

先週節目の40.00 USDを上回る状況が確認されていましたが、今週はほぼ一貫して上昇していました。終値は41.41 USD +3.71%でした。保有ETFが値上がりするのは嬉しいものです。ただ、

原油についても、前の週まで2週連続で値下がりしていたのですが、今週は

原油の週終値は、先週終値95.09 UDSから+3.38%の98.30 USDで週の取引を終えました。一時期のような120 USDを超える水準ではないため、比較的落ち着いている印象です。原油の価格動向がCPIへも影響するため、注意が必要です。

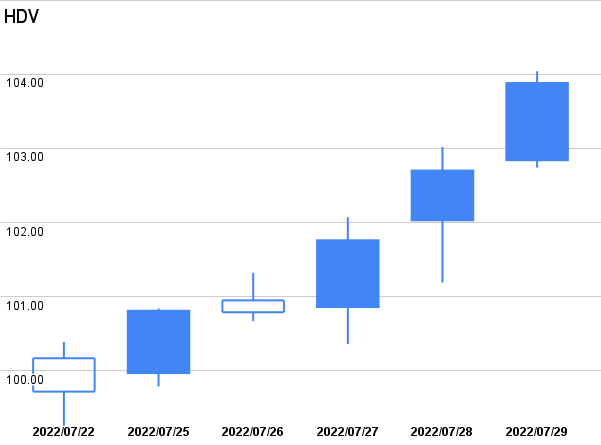

次は、HDVです。HDVは財務が安定しており平均以上の配当を継続して出している銘柄で構成されているETFです。ボラティリティ(値動き)が小さいのが特徴といわれています。

先週終値の99.72 USDから103.88 USD +4.17%で取引を終えました。前の週まで4週連続で下落していましたが、ようやく値上がりしました。節目の100.00 USDも回復しました。

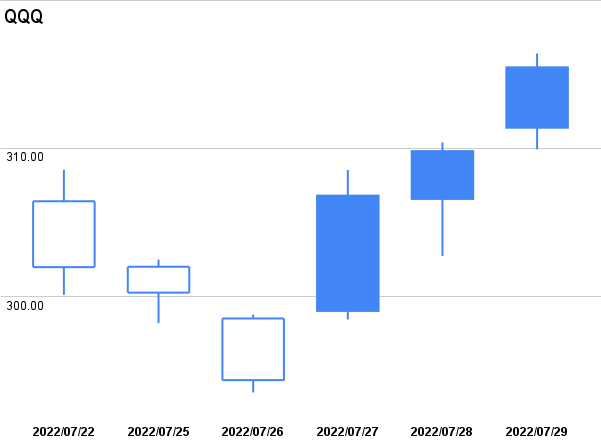

グロースETF(QQQ)

ここからは、グロース系いわゆるハイテク企業が集まるNASDAQの中で、金融系を除く上位100社で構成されているETF、QQQです。

QQQは前の週の終値301.99 USDから315.46 USD+4.46%で週の取引を終えました。これで2週連続の上昇となりました。2週間で8%弱の上昇です。底を打ったのかどうかは、この瞬間はわかりません。リーマンショックの際は、1年以上かけて大底を打ったため、調整がはじまって半年を経過したあたりでは、まだまだなのかもしれませんが・・・。

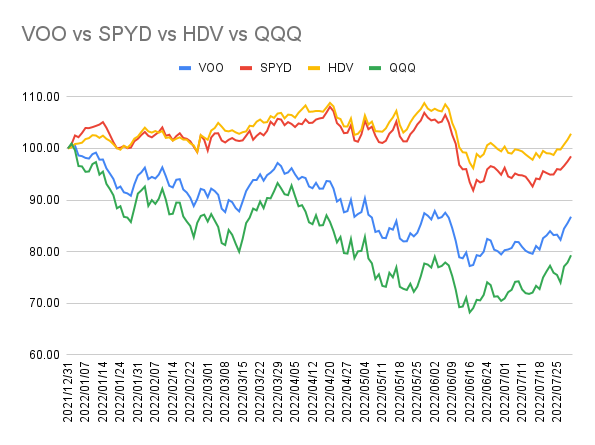

ETF比較(VOO vs SPYD vs HDV vs QQQ)

VOO、SPYD、HDV、QQQの4ETFの比較です。

今週については、VOO、SPYD、HDV、QQQそれぞれで、

前週比104.28% 103.71% 104.17% 104.46%となり、すべて上昇しました。

年初からの騰落率は、下記のとおりです。こうしてみると6月中旬を損ねに上昇しているように見えますね。回復基調にあるとは言え、HDV以外は、年初と比較するとすべて値下がりしています。

VOO、SPYD、HDV、QQQの年初からの騰落率は、

86.77% 98.48% 102.86% 79.29%です。

来週8月1日からの一週間の予定

今週は、注目されていたFOMCでそれほど大きなサプライズもなく、市場が予想していた0.75%の利上げが決定されたことで、市場全体に安心間を与えた格好です。足元原油等の商品価格が下落してきており、8月に発表される予定のCPIの伸びが減少に転じると見込まれています。そのあたりの経済指標を受けて、9月開催のFOMCで0.50%か、0.75%の利上げとなるのかという注目されます。

いずれにしても、8月は市場参加者が休暇に入ることもあり、夏枯れ相場と言われますが、9月の動向に備えて、各種経済指標に注目していきたいと思います。

来週は、ISM製造業景況指数と失業率が発表されます。このあたりの指標が大きく下げていたりすると9月のFOMCの決定にも影響しますね。

わたしとしては、基本的に米国ETFへのスタンスはこれまでどおり、基本的にバイアンドホールドで進めて行きたいと考えています。上がれば嬉しい、下がれば買い増せるから嬉しいが基本です。

ただ、日本株については、一部を売却して、手元現金を厚めにしたいと考えています。

コメント