先日、EPSについて説明しましたが、今回はBPS(Book-value Per Share:1株あたり純資産)について説明したいと思います。わたしが、投資する際に重要視する指標のひとつです。

基本の「き」純資産とは

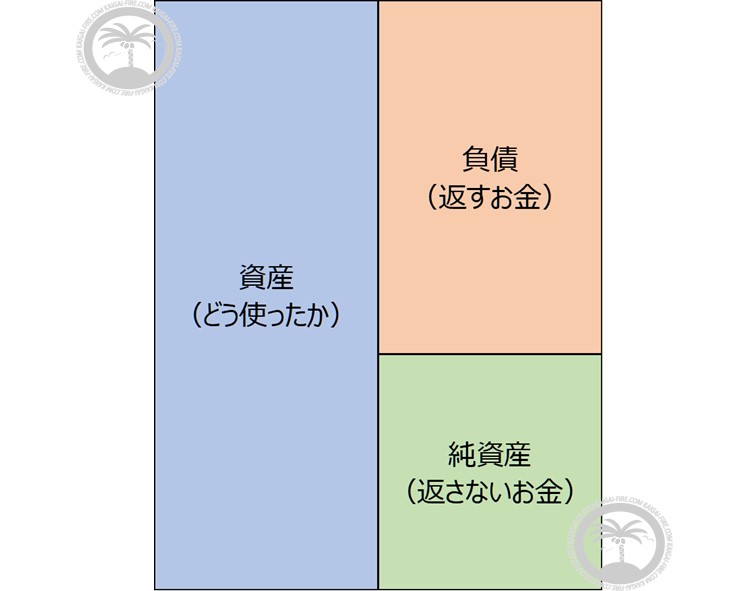

純資産とは、先日説明した「損益計算書:P&L」ではなく、貸借対照表:B/Sに記載されています。企業活動において、これまで蓄積された純利益(純損失)が積算されているものです。下記がB/Sの簡略図です。

BPSの計算方法

前述の略図のうち、純資産に区分される額から発行済み株式数を割ると1株あたり純資産が計算できます。

計算式:純資産÷発行済み株式数=BPS(1株あたり純資産)

計算例

会社Aは純資産が1,000,000円で、発行済み株式数が2,000株であるとした場合、計算式は下記のとおりです。

1,000,000÷2,000=500円(1株あたり純資産)

上記の計算のとおりとなり、1株あたりの純資産は、500円ということになります。

会社Bは純資産が1,000,0000円で、発行済み株式数が500株である場合、計算式は下記のとおりです。

1,000,000÷500=2,000円(1株あたり純資産)

会社Aと会社Bを比較した場合、会社Bの方が1株あたり純資産額は多くなり、それだけ1株の価値が大きいと言えます。

’BPSの比較)会社A:500円 < 会社B:2,000円

1株としての価値は会社Bの方が大きい

BPSをどう評価するのか

BPSの評価方法ですが、基本的には現在市場で取引されている株価がBPSの何倍になるのか(Price Book-value Ratio:株価純資産倍率)で比較することになります。仮に現在、市場で取引されている株価がBPS株価を下回る額で取引されている場合、理論的には、その会社を解散し純資産を出資者へ分配した場合、取得価格を上回る額のお金が戻ってくるということになります。

ただし、これは理論的な話であって、実際は株価純資産倍率(PBR)が1倍を下回っている会社(1株あたりの純資産よりも市場で取引されている株価が低い状態)は、金融セクターに多く存在していますが、実際のところは、会社を精算するまでに業績低迷等による純資産の毀損等もあるため、それほど単純ではないです。

まとめ

企業のこれまでの経営を端的にあらわす純資産と発行済み株式による、1株あたりの純資産の評価については、非常に奥が深いです。EPSとBPSさらには、PERとPBRを比較しながら、中長期的に純資産が積み上がっていく企業を選別する目を養っていきたいものです。

(関連記事)EPSとは

コメント